導入前に知りたい!

eKYCサービスの選び方

- ekyc

公開日 2024.2.2

更新日 2024.2.2

eKYCとは「electronic Know Your Customer」の略称で、オンライン上で完結する本人確認方法です。容貌(セルフィ)や本人確認書類の撮影データをリアルタイムで送信するため短時間での手続きが可能で、企業の本人確認作業の負担軽減やユーザーの離脱防止につながります。 本人確認方式には犯罪収益移転防止法で定められた、ホ方式・ヘ方式・ト方式・ワ方式があり、必要となる本人確認書類や認証手順によって方式が異なります。

本ページでは、eKYCの導入を検討されている方へ、eKYCサービスの種類と選び方を解説します。

目次

本人確認方法(方式)を選択する

改正犯収法の6条6項1号で新たに認められたオンライン本人確認、eKYCの提供方法は1種類ではありません。

顔写真撮影を使ったもの、免許証等のICチップ情報を組み合わせたものなど複数パターンの本人確認の方法が認められています。eKYC導入にあたっては、この中から、それぞれの事業者がどこまで対応するのかを決めることになります。

その際には、国内で大きな利用シェアを持つiPhone等のデバイスの認証対応仕様の動きについても考慮が必要です。

すべての本人確認方法をカバーする必要はありませんが、利用者への対応として問題がないか(例えば、必ずしもすべての利用者が免許証を保持しておらず、その場合の本人確認には対応できているか?等)について、導入前に十分に検討したほうがよいでしょう。

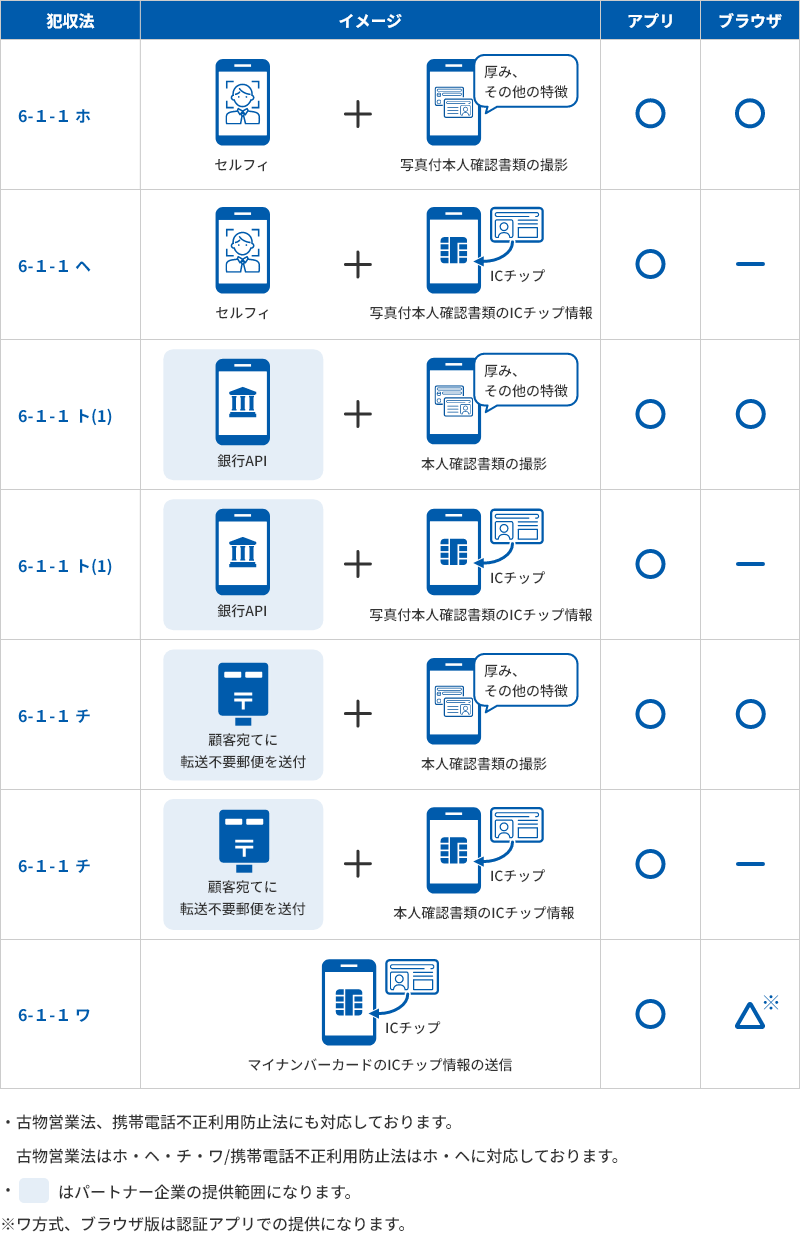

本人確認方式(Polarify対応)

犯収法6条1項1号 「ホ」方式:容貌画像+免許証等画像

スマートフォンで顔写真の撮影(セルフィ)と、免許証等の本人確認書類の撮影を行い、それらを照合させる方法。

セルフィについては間違いなく生身の人間の画像であることが重要となり、本人確認書類についても厚み、その他の特徴を視認できる画像が撮影されているかをソフトウェア側で確認します。

利用者側の操作がシンプルなことから、現在のeKYCの主流となっています。

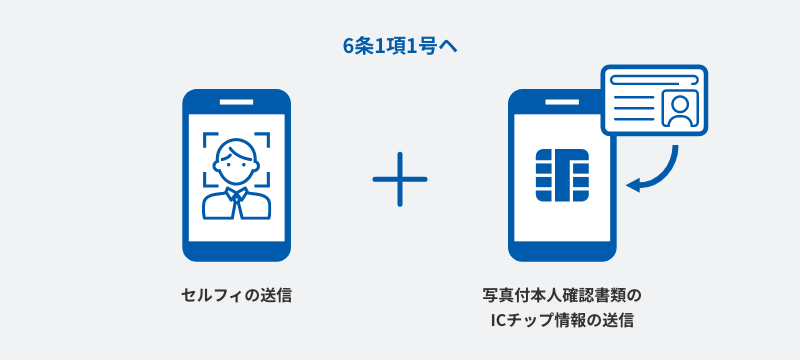

犯収法6条1項1号 「へ」方式:容貌画像+免許証等のICチップ情報

顔写真(セルフィ)の撮影に加えて、免許証等のICチップ情報をスマートフォンで読み取り、それらを照合させる方法。

「ホ」と同様、生身の人間の画像であることが重要で、「ホ」が免許証等の厚み等で偽造の可能性をチェックするのに対して、「へ」ではICチップ情報を利用するため偽造が難しく、より強固なセキュリティが期待されます。

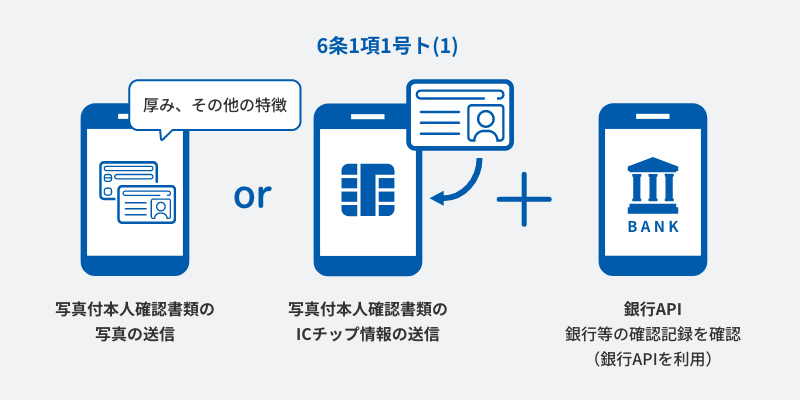

犯収法6条1項1号 「ト(1)」方式:免許証等画像/ICチップ情報+銀行API

免許証等の画像撮影またはICチップ情報を読み取り、銀行API※とつなげる方法。

現在、NECの銀行API連携の利用行は三菱UFJ以外にも三井住友銀行、みずほ銀行、横浜銀行、福岡銀行、熊本銀行、十八親和銀行、肥後銀行、十六銀行があり、2024年1月にゆうちょ銀行が対応開始予定です。

※銀行APIとは?

APIは「アプリケーション・プログラミング・インターフェース」の略。

銀行APIの場合、外部の事業者との間の安全なデータ連携を可能にする取組。これにより、金融機関以外の事業者が金融機関と連携でき、利便性の高い金融サービスを展開しやすくなる。

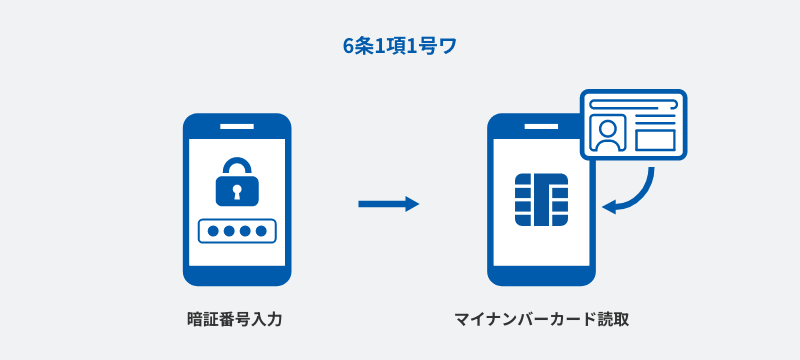

犯収法6条1項1号 「ワ」方式

犯罪収益移転防止法(施行規則 第6条1項1号のワ)に対応した本人確認サービスです。

マイナンバーカードのICチップに搭載された電子証明書を用いた手法で、ユーザビリティの改善・偽造防止強化・バックオフィスの負担軽減を目的に、注目度が上がっています。

各方式のメリット・デメリット

次に、それぞれの本人確認方法ごとのメリット・デメリットを整理しました。利用者側/事業者側それぞれについてまとめたのが以下の表です。

比較してみると、

・カンタンで多くの利用者が使いやすい「ホ」

・「ホ」よりもセキュリティ面を重視できる「ヘ」

・クレジットカードや証券等、銀行が絡むような金融系サービスには「ト(1)」

・セキュリティレベルが高くユーザー操作がシンプルな「ワ」

という特徴がみえてきます。

どの本人確認方法にもメリット・デメリット双方がありますので、どのようなサービスを目指しているのかによって検討するのがよいでしょう。

| 方式 | メリット | デメリット |

|---|---|---|

| 「ホ」方式 |

・対応書類のカバレッジが最も広い

・ブラウザ版・SDK版の両チャネルに対応可能 ・ユーザーによる暗証番号の入力が不要 |

・ユーザーの撮影動作が多く、離脱率が高い

(セルフィ+本人確認書類の表・厚み・裏の撮影) ・事務負担が残る(バックオフィスの目検業務) ・精巧な偽造を看過するリスクがある |

| 「ヘ」方式 |

・セルフィ+ICチップ読取+暗証番号の組み合わせで偽造や不正利用を防止しやすい

・事務負担を軽減(バックオフィスの目検不要) |

・ホ方式に比べ、対応書類が少ない

・チャネルがアプリ利用のみに限定される ・ユーザーが暗証番号を覚えている必要がある ・ユーザー操作が多い (セルフィ+ICチップ読取+暗証番号) |

| 「ト(1)」方式 |

・銀行が関連するようなサービスとの親和性が高い

・銀行から受け取るのはテキストデータであるため、照合時に迷わずに済む |

・銀行口座を持っていない場合には使えない

・利用者の所有口座の銀行がAPIを公開していないと使えない ・APIを公開している銀行が限られている |

| 「ワ」方式 |

・シンプルな操作(ICチップ読取+暗証番号入力のみ)

・セキュリティレベルが高い (J-LISへICチップ情報の真正性・有効性を確認) ・事務負担を軽減(バックオフィスの目検不要) |

・対応書類がマイナンバーカードのみ

・チャネルがアプリ利用のみに限定される ・ユーザーが暗証番号を覚えている必要がある |

本人確認をアプリで行うのか、Webブラウザで行うのか

もう一点、検討しなければならないのが提供チャネルです。

eKYCではスマートフォンを用いて、顔や免許証等を撮影、送信します。それらを、アプリ内で行ってもらうのか、ブラウザ上の機能として行ってもらうのか、を検討する必要があります。

これは、どちらが正解といったものではなく、提供中のサービスとの兼ね合いや、今後どのようにサービスを展開していきたいかによって検討したい点です。

例として、口座開設の場合を見ていきましょう。

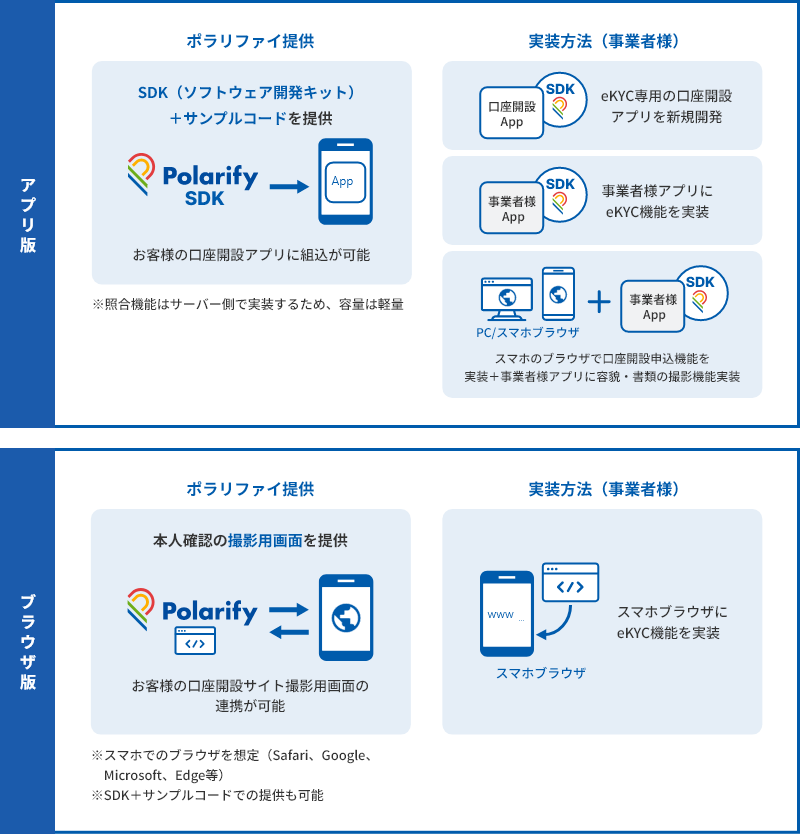

eKYCの組み込み方の違い(アプリ/ブラウザ)

※以下の開発仕様はPolarity eKYCの場合

拡張性の高いPolarify eKYC

「ホ」~「チ」どれを選ぶのか、アプリ版なのかブラウザ版なのか、の検討と並行して、eKYCサービスを提供している業者比較、問い合わせ等も行っていくといいでしょう。

ポラリファイの提供するeKYCサービス「Polarify eKYC」では、改正犯収法の「ホ」~「チ」に対応、提供チャネルはアプリ/ブラウザ、両方に対応しています。

どのような選択にも対応できるため、短期的・中期的な設計がしやすく、事業者様に合わせた柔軟な開発が可能となっています。

また、業者比較の際には、サービス内容に限らず、その業者の信用度なども考慮されるとよいでしょう。

ポラリファイは金融庁からFintech企業として第一号の認可を取得しており、三井住友フィナンシャルグループが筆頭株主です。

資本面での安定度、セキュリティ面での信用度においても、高く評価されています。

各方式のアプリ・ブラウザ対応表

| 方式 | スマホアプリ | スマホブラウザ | |

|---|---|---|---|

| 6条1項1号ホ | 容貌画像+免許証等画像 | 〇 | 〇 |

| 6条1項1号ヘ | 容貌画像+免許証等のICチップ情報 | 〇 | ー |

| 6条1項1号ト(1) | 免許証等画像+銀行API | 〇 | 〇 |

| 6条1項1号ト(1) | 免許証等のICチップ情報+銀行API | 〇 | ー |

| 6条1項1号ト(2) | 免許証等画像+※振込&通帳(コピー) | 〇 | 〇 |

| 6条1項1号ト(2) | 免許証等のICチップ情報+※振込&通帳(コピー) | 〇 | ー |

| 6条1項1号ワ | 公的個人認証 | 〇 | ー |

免許証等…運転免許証・マイナンバーカード・在留カード・パスポートなどの写真付本人確認書類

※はPolarify eKYCのサービスの対象外になります。